Le tipologie di dichiarazione

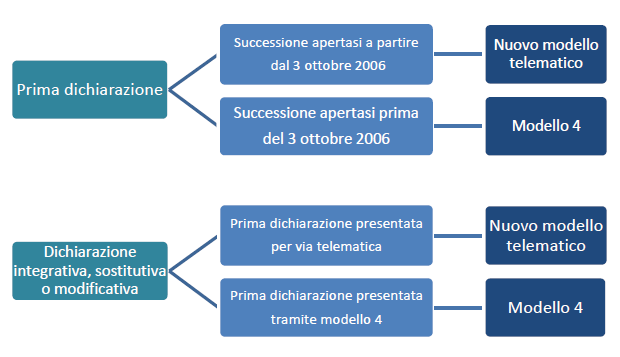

Attualmente sono previsti due diversi modelli di dichiarazione di successione:

- il modello 4

- il modello telematico

Il modello 4 deve essere utilizzato per le successioni apertesi prima del 3 ottobre 2006 ed anche per tutte le dichiarazioni integrative, sostitutive o modificative di una dichiarazione presentata con il sistema cartaceo.

Il modello telematico deve invece essere utilizzato per le successioni apertesi a partire dal 3 ottobre 2006.

Fanno eccezione le dichiarazioni riguardanti un trust testamentario, che devono essere sempre presentate tramite Modello 4, in tutti quei casi in cui:

- il trustee non è una persona fisica

- il trustee coincide con uno dei beneficiari del trust

- il trust non ha beneficiari individuati ovvero individuabili (trust di scopo “puro”)

- oltre al trust e ai suoi beneficiari, nel testamento ci siano altri soggetti destinatari di beni rispetto a quelli destinati al trust.

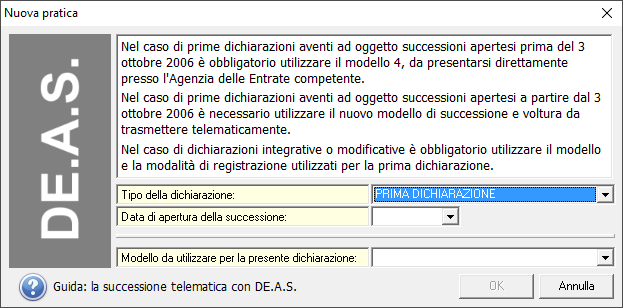

DE.A.S. permette di selezionare il tipo di dichiarazione attraverso un wizard che - sulla base del tipo di dichiarazione e della data di apertura della successione - imposterà la tipologia più appropriata (comando File | Nuova pratica).

NOTA

E' possibile trasformare “vecchie” pratiche Modello 4 in pratiche telematiche: dopo aver aperto la pratica è sufficiente utilizzare il comando File | Copia come Pratica telematica ed anche effettuare il procedimento inverso utilizzando il comando File | Copia come Pratica Modello 4.

Quando è obbligatoria la presentazione della dichiarazione di successione? Quali sono i casi in cui si può omettere la presentazione?

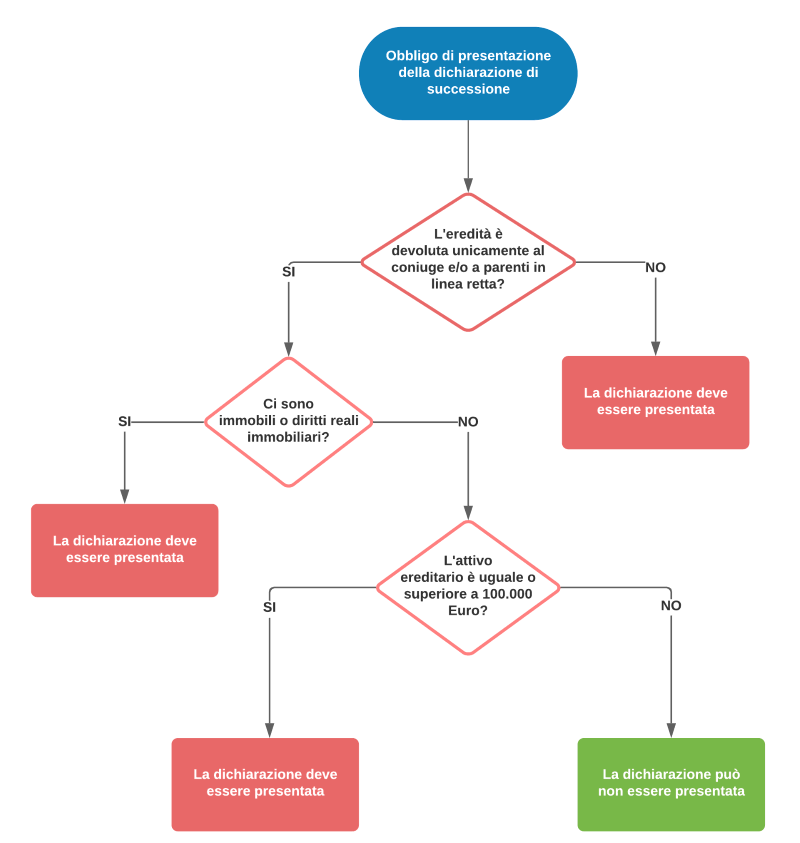

Non c'è obbligo di dichiarazione se ricorrono contemporaneamente le seguenti condizioni:

- a) l'eredità è devoluta al coniuge e/o a parenti in linea retta del defunto e

- b) l'asse ereditario non comprende beni immobili o diritti reali immobiliari e

- c) l'asse ereditario ha un valore non superiore a 100.000 euro

Tali condizioni si devono verificare contemporaneamente e devono rimanere invariate anche nei casi in cui, in un secondo momento, altri beni o diritti entrino nell'attivo ereditario.

Pertanto, ad esempio, nel caso in cui a seguito di un rimborso fiscale si superi la soglia dei 100.000 euro, sussisterà l'obbligo alla presentazione della dichiarazione ed i relativi termini decorreranno dalla comunicazione del rimborso.

Inoltre la dichiarazione non deve essere presentata se tutti gli aventi diritto rinunciano all'eredità o al legato, oppure, non essendo nel possesso dei beni ereditari, chiedono la nomina di un curatore dell'eredità, prima del termine previsto per la presentazione della dichiarazione di successione.

Successioni internazionali

Esaminiamo come devono essere gestiti i casi di successione di un cittadino italiano residente all'estero (ad esempio in Svizzera) oppure di un cittadino straniero residente in Italia.

Sarà necessario tener conto se la residenza è all'interno di uno dei paesi dell'Unione Europea (ad esclusione di Danimarca e Irlanda che non hanno aderito al Regolamento UE 650/2012) o meno.

Nelle tabelle sottostanti verrà evidenziata la normativa applicabile nei vari casi.

Cittadinanza italiana

| RESIDENZA | ITALIA | UNIONE EUROPEA1 | EXTRA UE |

|---|---|---|---|

| LEGGE APPLICABILE | Codice Civile | Regolamento UE 650/2012 - Normativa del luogo di residenza | Normativa italiana e coordinamento con la normativa del paese di residenza in base al diritto internazionale privato2 |

| INDIVIDUAZIONE EREDI | Secondo la normativa italiana: successione legittima o testamentaria | Secondo la normativa del paese di residenza. Possibilità di richiedere e utilizzare il Certificato Successorio Europeo | Secondo la normativa italiana: successione legittima o testamentaria, salvo scelta della legge del paese di residenza da parte dal de cuius |

| TRATTAMENTO FISCALE (T.U. D.Lgs. 346/90) | Da inserire in successione tutti i beni del de cuius (sia siti in Italia che all’estero) | Da inserire in successione solo i beni del de cuius siti in Italia | Da inserire in successione solo i beni del de cuius siti in Italia |

| IMPOSTE GIÁ PAGATE ALL’ESTERO | É possibile scontare nella successione italiana le imposte di successione già pagate sui beni siti all’estero (allegando relativa ricevuta) | - | - |

| MODELLO TELEMATICO | - | Spuntare la casella Legge Estera3 | - |

Cittadinanza in un paese UE (ad esclusione di Danimarca e Irlanda)

| RESIDENZA | ITALIA | UNIONE EUROPEA1 | EXTRA UE |

|---|---|---|---|

| LEGGE APPLICABILE | Regolamento UE 650/2012 - Codice Civile | Regolamento UE 650/2012 - Normativa del luogo di residenza | Competenza da stabilire in base allo specifico diritto internazionale privato |

| INDIVIDUAZIONE EREDI | Secondo la normativa italiana: successione legittima o testamentaria. Possibilità di richiedere e utilizzare il Certificato Successorio Europeo | Secondo la normativa del paese di residenza. Possibilità di richiedere e utilizzare il Certificato Successorio Europeo | Da stabilire sulla base dello specifico diritto internazionale privato |

| TRATTAMENTO FISCALE (T.U. D.Lgs. 346/90) | Da inserire in successione tutti i beni del de cuius (sia siti in Italia che all’estero) | Da inserire in successione solo i beni del de cuius siti in Italia | Da inserire in successione solo i beni del de cuius siti in Italia |

| IMPOSTE GIÁ PAGATE ALL’ESTERO | É possibile scontare nella successione italiana le imposte di successione già pagate sui beni siti all’estero (allegando relativa ricevuta) | - | - |

| MODELLO TELEMATICO | - | Spuntare la casella Legge Estera3 | - |

Cittadinanza in un paese extra UE (oppure Danimarca e Irlanda)

| RESIDENZA | ITALIA | UNIONE EUROPEA1 | EXTRA UE |

|---|---|---|---|

| LEGGE APPLICABILE | Competenza da stabilire in base allo specifico diritto internazionale privato | Competenza da stabilire in base allo specifico diritto internazionale privato | Competenza da stabilire in base allo specifico diritto internazionale privato |

| INDIVIDUAZIONE EREDI | Normativa del luogo di cittadinanza e coordinamento con la normativa italiana in base al diritto internazionale privato | Da stabilire sulla base dello specifico diritto internazionale privato | Da stabilire sulla base dello specifico diritto internazionale privato |

| TRATTAMENTO FISCALE (T.U. D.Lgs. 346/90) | Da inserire in successione tutti i beni del de cuius (sia siti in Italia che all’estero) | Da inserire in successione solo i beni del de cuius siti in Italia | Da inserire in successione solo i beni del de cuius siti in Italia |

| IMPOSTE GIÁ PAGATE ALL’ESTERO | É possibile scontare nella successione italiana le imposte di successione già pagate sui beni siti all’estero (allegando relativa ricevuta) | - | - |

| MODELLO TELEMATICO | - | - | - |

NOTE

1 Ad esclusione di Danimarca e Irlanda che non hanno aderito al Regolamento UE 650/2012

2 L’art.46 della Legge 218/95 stabilisce che: “La successione per causa di morte è regolata dalla legge nazionale del soggetto della cui eredità si tratta, al momento della morte”. Pertanto, ad esempio, la successione di un cittadino italiano residente in Brasile sarà regolata dalla Legge italiana (almeno per il nostro Paese). Il Testo unico di diritto internazionale privato n. 218/95 prevede anche che:

- Con testamento si può far regolare l’intera successione dalla legge dello Stato in cui risiede. La scelta però non ha effetto se al momento della morte il testatore non risiedeva più in tale Paese.

- Se chi fa il testamento è italiano, la scelta di un altro Paese non può pregiudicare i diritti dei legittimari residenti in Italia.

- La capacità di disporre per testamento è regolata dalla legge nazionale del testatore, al momento in cui lo scrive.

- Il testamento è valido se è considerato tale dalla legge dello Stato nel quale il testatore ha disposto. Ma anche se è valido per la legge dello Stato di cui il testatore, al momento del testamento o della morte, era cittadino. Oppure dalla Legge dello Stato in cui il testatore aveva il domicilio o la residenza.

- La divisione ereditaria è disciplinata in base alla legge applicabile alla successione. Tuttavia, i coeredi, d’accordo fra loro, posso convenire di designare la legge del luogo d’apertura della successione. Ovvero anche possono scegliere la Legge del luogo ove si trovano uno o più beni ereditari.

3 L'opzione Legge Estera fa riferimento esclusivamente al Regolamento UE 650/2012 in quanto le istruzioni precisano di "Barrare la casella se in caso di successione legittima si vuole dar corso ad una devoluzione diversa da quella prevista dalla legge Italiana, in applicazione del Regolamento UE 650/2012 relativo alla competenza, alla legge applicabile, al riconoscimento e all'esecuzione delle decisioni e all'accettazione e all'esecuzione degli atti pubblici in materia di successioni". È da rilevare però che esistono anche casi di cittadini extra UE in cui è da applicarsi una legge diversa da quella italiana.

Istruzioni ministeriali (MODALITA' E TERMINI DI PRESENTAZIONE)

CHI È OBBLIGATO A PRESENTARE LA DICHIARAZIONE

Devono presentare la dichiarazione:

- I chiamati all'eredità. Con l'apertura della successione sono individuati tutti i soggetti (persona fisica o giuridica), che non hanno ancora accettato l'eredità, ai quali potenzialmente può essere trasmesso il patrimonio complessivo del defunto (beni, diritti e obblighi), oppure una sua quota.

I chiamati all'eredità, come anche i legatari, sono esonerati dall'obbligo di presentare la dichiarazione se, anteriormente alla scadenza del termine di presentazione, hanno rinunziato all'eredità (o al legato, in caso di legatari) o non essendo nel possesso dei beni ereditari, hanno chiesto la nomina di un curatore dell'eredità e ne hanno informato l'ufficio dell'Agenzia delle entrate competente per la lavorazione della dichiarazione, allegando copia autentica della dichiarazione di rinunzia all'eredità o copia dell'istanza di nomina autenticata dal cancelliere del tribunale.

Gli eredi. La qualità di erede, in senso civilistico, si acquista con l'accettazione, espressa o tacita, dell'eredità, il cui effetto risale al momento dell'apertura della successione.

I legatari. Il legatario è destinatario di uno o più beni oppure uno o più diritti, determinati dal defunto con il testamento. Così, ad esempio, la persona a cui il defunto lascia un quadro è un legatario e non un erede. Il legato si acquista senza bisogno di accettazione.

N.B. I legatari, nel presentare la dichiarazione, sono obbligati ad indicare oltre ai dati del defunto e ai propri dati, anche tutte le informazioni riguardanti l'oggetto del proprio legato; inoltre devono indicare, tramite allegazione nel quadro EG, i dati dei chiamati all'eredità, il loro grado di parentela o affinità con il defunto e le eventuali accettazioni o rinunzie intervenute.

- I rappresentanti legali degli eredi o dei legatari;

- Gli immessi nel possesso temporaneo dei beni dell'assente. Se una persona è scomparsa e non se ne hanno più notizie da almeno due anni, può essere richiesto, al tribunale del suo ultimo domicilio o della sua ultima residenza, che ne sia dichiarata l'assenza. Dopo questa sentenza, chi sarebbe stato erede o legatario del soggetto dichiarato assente può domandare al tribunale di entrare in possesso temporaneo dei beni dello scomparso;

- Gli amministratori dell'eredità. L'amministratore dell'eredità è previsto dal codice civile in casi particolari, come ad esempio, quando il testamento designa un erede sotto condizione sospensiva (ad esempio se per diventare "erede" occorre che accada un evento futuro ed incerto previsto nel testamento);

- I curatori dell'eredità giacente. Il curatore dell'eredità giacente è nominato dal Tribunale quando il "chiamato all'eredità" non ha accettato l'eredità e non è nel possesso dei beni ereditari; il curatore ha il compito di amministrare il patrimonio ereditario fino a quando l'eredità viene accettata;

- Gli esecutori testamentari. L'esecutore testamentario è il soggetto a cui il defunto può dare il compito di curare le sue ultime volontà, espresse nel testamento.

- I trustee (in caso di trust testamentario). Il trust è un istituto giuridico nel quale vengono trasferiti i beni del disponente (o settlor), nel caso di specie il de cuius, affinché vengano amministrati e gestiti, generalmente in favore di altri soggetti (beneficiari), qualora presenti, a cui l'amministratore (trustee) dovrà trasferirli dopo un dato periodo di tempo o una volta raggiunto un determinato scopo. Nella dichiarazione non possono essere rappresentati i casi di trust di scopo "puro" (trust in cui i beneficiari non sono identificabili) e i casi in cui non tutti i beni ereditari sono stati conferiti nel trust (ipotesi miste); in queste ipotesi occorre presentare le dichiarazioni tramite modello 4.

Se più soggetti sono obbligati alla presentazione della dichiarazione in relazione alla medesima successione, è sufficiente che la presenti uno solo di essi.

I soggetti obbligati alla presentazione della dichiarazione, ad esclusione dei legatari, devono dare una descrizione analitica di tutti i beni e diritti compresi nell'attivo ereditario con i rispettivi valori, compresi quelli oggetto di legato, qualora presente.

CHI NON DEVE PRESENTARE LA DICHIARAZIONE

La dichiarazione non deve essere presentata:

- Se l'eredità è devoluta al coniuge e ai parenti in linea retta del defunto e l'attivo ereditario (valore lordo dei beni):

- Ha un valore non superiore a 100.000 euro;

- Non comprende beni immobili o diritti reali immobiliari.

Tali condizioni si devono verificare contemporaneamente e devono rimanere invariate anche nei casi in cui, in un secondo momento, altri beni o diritti entrino nell'attivo ereditario. Pertanto, ad esempio, nel caso in cui a seguito di un rimborso fiscale si superi la soglia dei 100.000 euro, sussisterà l'obbligo alla presentazione della dichiarazione ed i relativi termini decorrono dalla comunicazione del rimborso.

- Se tutti gli aventi diritto rinunciano all'eredità o al legato, oppure, non essendo nel possesso dei beni ereditari, chiedono la nomina di un curatore dell'eredità, prima del termine previsto per la presentazione della dichiarazione di successione.

MODALITÀ E TERMINI DI PRESENTAZIONE

La dichiarazione va presentata esclusivamente in via telematica tramite i servizi telematici dell'Agenzia delle entrate:

- direttamente dal dichiarante;

- dagli intermediari abilitati, come ad esempio professionisti e Caf.

La trasmissione telematica del modello di dichiarazione può essere effettuata dal singolo contribuente anche per il tramite di un ufficio dell'Agenzia delle entrate. La lavorazione della dichiarazione, così inviata, viene effettuata dall'ufficio nella cui circoscrizione era l'ultima residenza del defunto.

ATTENZIONE La presentazione cartacea del modello (conforme a quello approvato) è consentita in via eccezionale unicamente ai residenti all'estero, se impossibilitati alla trasmissione telematica.

Il modello deve essere inviato all'ufficio incaricato della lavorazione, tramite raccomandata o altro mezzo equivalente dal quale risulti con certezza la data di spedizione e si considera presentato il giorno in cui viene consegnato all'ufficio postale.

N.B.

- Se la residenza del defunto è all'estero (o non è nota), ed egli non ha mai risieduto in Italia, l'ufficio di riferimento per la lavorazione della dichiarazione è l'ufficio territoriale di Roma 6 – Eur – Torrino, della Direzione provinciale II di Roma.

- Se il defunto ha risieduto in Italia, prima di risiedere all'estero, l'ufficio di riferimento per la lavorazione della dichiarazione è quello individuato presso la Direzione provinciale competente in relazione all'ultima residenza nota in Italia.

TERMINI DI PRESENTAZIONE

La dichiarazione deve essere presentata entro dodici mesi dalla data del decesso. Tuttavia ci sono alcuni casi per cui i dodici mesi non decorrono dalla data del decesso ma da un momento diverso:

a) nel caso in cui sia stato nominato, in seguito all'apertura della successione, un rappresentante legale degli eredi o dei legatari o dei chiamati all'eredità, un curatore dell'eredità giacente, un trustee oppure un esecutore testamentario: i dodici mesi decorrono dalla data in cui questi hanno avuto notizia legale della loro nomina;

b) nel caso di liquidazione giudiziale a carico del defunto in corso al momento dell'apertura della successione o dichiarata entro i successivi sei mesi dal decesso: i dodici mesi decorrono dalla data di chiusura della procedura di liquidazione giudiziale;

c) nel caso in cui i beneficiari siano stati immessi nel possesso temporaneo dei beni della persona assente: i dodici mesi decorrono dalla data di immissione nel possesso dei beni;

d) a seguito di sentenza di morte presunta, i dodici mesi decorrono dalla data in cui è divenuta eseguibile la sentenza dichiarativa di morte presunta se non è stata precedentemente richiesta l'immissione nel possesso dei beni dell'assente;

e) nel caso in cui l'eredità è accettata con beneficio d'inventario entro dodici mesi dalla scadenza del termine per la formazione dell'inventario;

f) nel caso di rinunzia all'eredità o al legato, i dodici mesi decorrono dalla data della rinunzia o dalla diversa data in cui gli altri obbligati dimostrino di averne avuto notizia;

g) nel caso di eventi sopravvenuti che modificano il legato, la ripartizione dell'eredità ovvero che determinano l'applicazione di una imposta superiore rispetto a quella liquidata, i dodici mesi per la presentazione della dichiarazione sostitutiva decorrono dalla data della sopravvenienza o dalla diversa data in cui l'obbligato dimostra di averne avuto notizia;

h) nel caso in cui, per eventi sopravvenuti che modificano l'attivo ereditario, non sussistono più le condizioni per cui il coniuge ed i parenti in linea retta del defunto erano stati esonerati dalla presentazione della dichiarazione di successione, i dodici mesi decorrono dalla data della sopravvenienza;

i) nel caso di enti non ancora riconosciuti che hanno presentato domanda di riconoscimento entro un anno dall'apertura della successione, i dodici mesi decorrono dalla data in cui hanno avuto notizia legale del riconoscimento ovvero del diniego.

N.B. In caso di dichiarazione omessa si applica una sanzione pari al 120 per cento dell'imposta liquidata e se non è dovuta imposta si applica la sanzione amministrativa da 250 a 1000 euro; se la dichiarazione è presentata con un ritardo non superiore a trenta giorni si applica la sanzione amministrativa del 45 per cento dell'imposta liquidata e se non è dovuta imposta si applica la sanzione amministrativa da 150 a 500 euro. La sanzione per tardiva presentazione può essere corrisposta in misura ridotta secondo le regole previste in materia di ravvedimento operoso.

ESCLUSIONE ASSE EREDITARIO

Non vanno indicati in dichiarazione, in quanto non concorrono a formare l'attivo ereditario:

- i beni e i diritti iscritti a nome del defunto nei pubblici registri, quando è provato con atto pubblico, scrittura privata autenticata, provvedimento giurisdizionale o altro atto scritto avente data certa, che egli ne aveva perduto la titolarità;

- azioni e titoli nominativi intestati al defunto, alienati anteriormente all'apertura della successione con atto autentico o girata autenticata;

- le indennità di fine rapporto in caso di morte del prestatore di lavoro (artt. 1751 e 2122 c.c.) e le indennità spettanti per diritto agli eredi in forza di assicurazioni previdenziali obbligatorie o stipulate dal defunto;

- i crediti verso lo Stato, gli enti pubblici territoriali e gli enti pubblici che gestiscono forme obbligatorie di previdenza e di assistenza sociale, compresi quelli per il rimborso di imposte o di contributi, fino a quando non siano riconosciuti con provvedimenti dell'amministrazione debitrice;

- i crediti ceduti allo Stato entro la data di presentazione della dichiarazione di successione;

- i veicoli iscritti nel pubblico registro automobilistico.

Non si considerano compresi nell'attivo ereditario ma devono essere indicati nella dichiarazione di successione:

- i beni culturali, sottoposti a vincolo precedentemente alla data di apertura della successione, sui quali sono stati assolti gli obblighi di conservazione e protezione;

- i crediti contestati giudizialmente alla data di apertura della successione, fino a quando la loro sussistenza non sia riconosciuta con provvedimento giurisdizionale o con transazione.

È inoltre consigliabile indicare:

- i titoli del debito pubblico (ivi compresi BOT e CCT), compresi i corrispondenti titoli del debito pubblico emessi dagli Stati appartenenti all'Unione Europea e dagli Stati aderenti all'Accordo sullo Spazio Economico europeo;

- gli altri titoli di Stato, garantiti dallo Stato o equiparati (compresi i corrispondenti titoli del debito pubblico emessi dagli Stati appartenenti all'Unione Europea e dagli Stati aderenti all'Accordo sullo Spazio Economico europeo), nonché ogni altro bene o diritto dichiarato esente dall'imposta da norme di legge. È bene precisare che i titoli emessi da enti e organismi internazionali costituiti in base ad accordi internazionali resi esecutivi in Italia, sono equiparati a tutti gli effetti fiscali ai titoli dello Stato italiano.

L'indicazione dei titoli esenti è, quindi, opzionale ed ha valenza esclusiva nei rapporti con gli operatori finanziari.

Approfondimenti

Come si compila la dichiarazione di successione in presenza di un trust?

Come si gestisce il caso di successione con eredità giacente (curatela)?